作者 | 痛快舒畅

编辑 | 邱锴俊

6 月 21 日,2023 年大众集团召开投资日会议(Capital Market Day),全新的管理团队也随即公布了 大众集团全新的布局与策略——「价值高于数量」,这也是最近 10 年以来大众集团首次向规模「say no」。在中国市场,大众更是认怂了:目标是国际品牌第一,全市场前三!

今天,就带大家来回顾一下大众投资日的核心要点以及大众新能源转型的策略与面临的挑战。

福利:关注「电动汽车观察家」公众号,在对话框输入「大众」即可获取大众集团投资者日官方 ppt 下载链接。如需更多信息,请联系小编:ev_observer

全新区域策略,押注中国和北美市场

大众集团将全球划分为中国,北美,欧洲三个核心区域,并重点投入中国和北美这两个代表着全球新能源转型的关键区域。

1、中国市场——开始认怂了,目标是国际品牌第一,全品牌前三

2022 年中国市场在大众全球的份额为 39%,已经超越了欧洲本土市场成为大众集团最大区域市场。

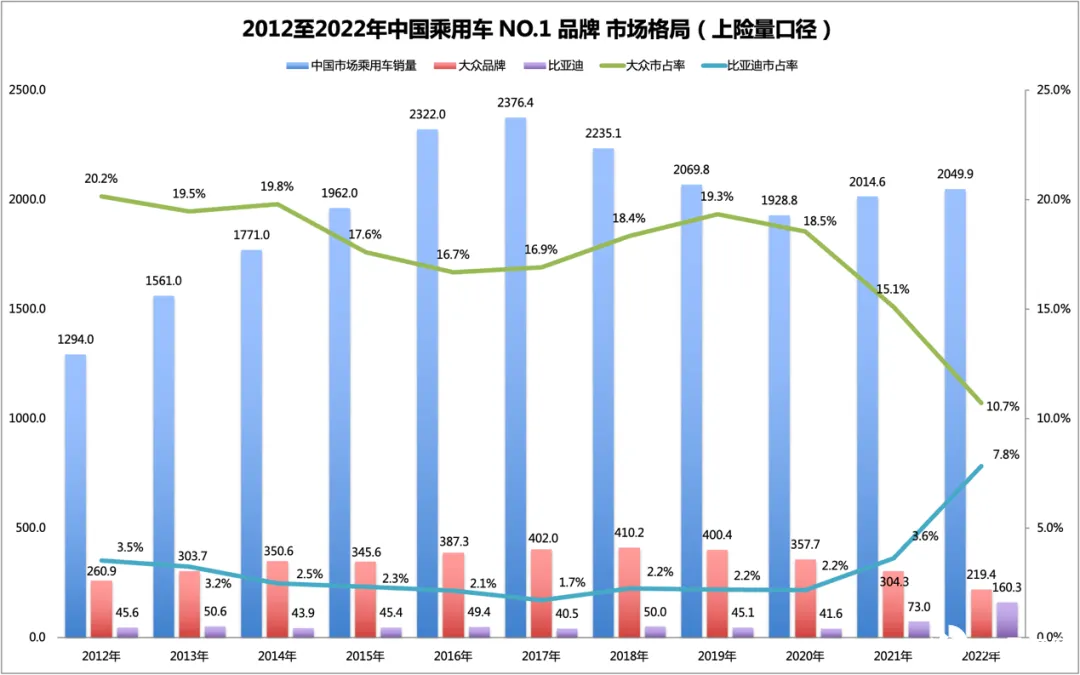

但在去年大众集团在国内的销量为 318 万辆(含多个子品牌),同比下降约 4%。与 2019 年相比,年销量减少了 130 万辆。市场份额也一路从 2019 年巅峰时期的 24%(450 万辆)缩水到 2022 年的 15%。

正是来自中国竞争对手的压力,让大众开始怂了,不仅仅是大众中国区 CEO 贝瑞德在上任初期就公开表达「大众品牌,在中国市场主要的竞争对手不再是其它合资品牌,而是比亚迪」。

2023 年比亚迪在国内的销量目标是 300 万辆,还是非常有机会超越或者接近大众集团(包含斯柯达、奥迪、宾利、保时捷等子品牌)在国内的销量。

这一次,大众集团在投资日对外公开表达:在未来的中国市场中,大众希望成为国际品牌第一,全品牌前三,是真的感受到压力(比亚迪给到的)而产生的更加务实而清醒的认知。

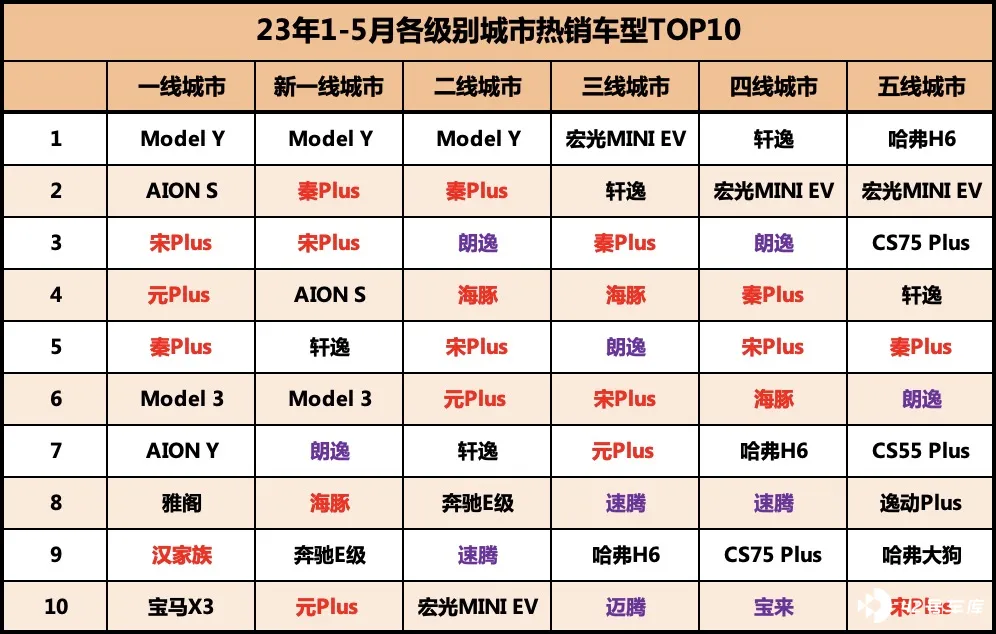

不过,从 1-5 月分城市销量 TOP10 榜单上来看,比亚迪有 5 款车型入榜甚至有两款车型畅销一到五线,而大众只有 4 款车型入榜,但销量主要集中在二、三、四线城市,一线城市甚至没有一款入榜车型,这也再一次说明了大众品牌在中国市场开始走下坡路了。

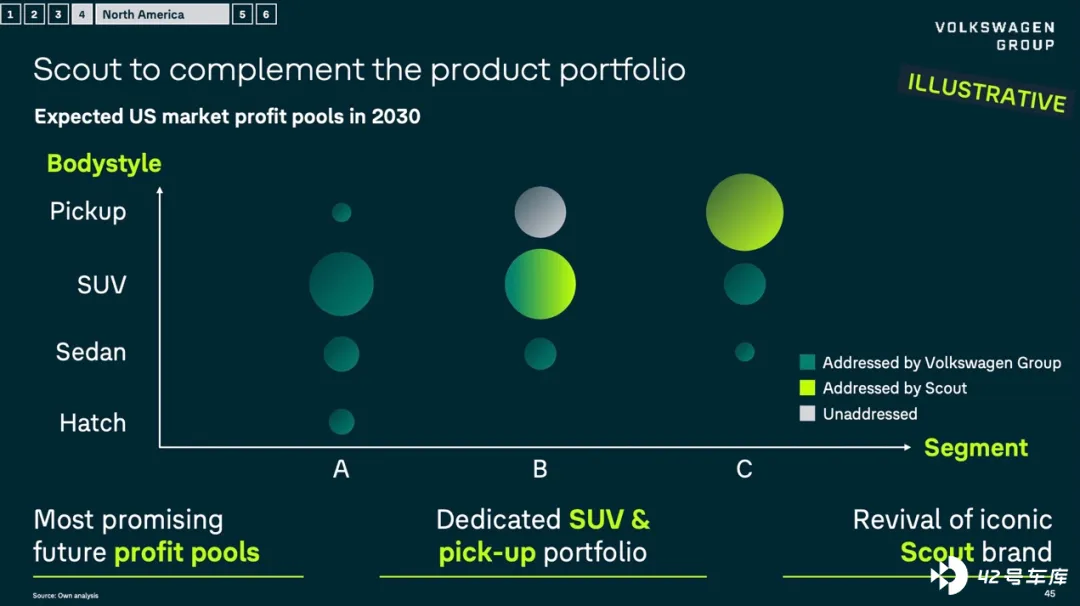

2、北美市场——通过收并购进入,押注皮卡车型

北美作为全球汽车第二大汽车市场之一,大众北美的销量份额只占到大众全球的 10.5%,这与大众全球第二大汽车品牌的地位是眼中不相符合的。

主要原因之一,就是 大众品牌的产品与北美市场的需求错位。大众品牌以轿车和紧凑中小 SUV 为核心产品,但北美市场消费者更喜欢的是中大型皮卡以及 SUV。

因此,在 2021 年前后,大众集团通过子公司收购了北美的农用机械公司 Navistar 以及其经典皮卡和 SUV 「Scout」的 商标,并计划通过本地公司投放适应的产品,来进一步扩大大众在北美的市场份额。

预计 2026 年将会投产全新电动皮卡 Scout,总体而言大众对 Scout 品牌还是寄予厚望,希望通过 Scout 品牌实现对北美市场的逆袭。

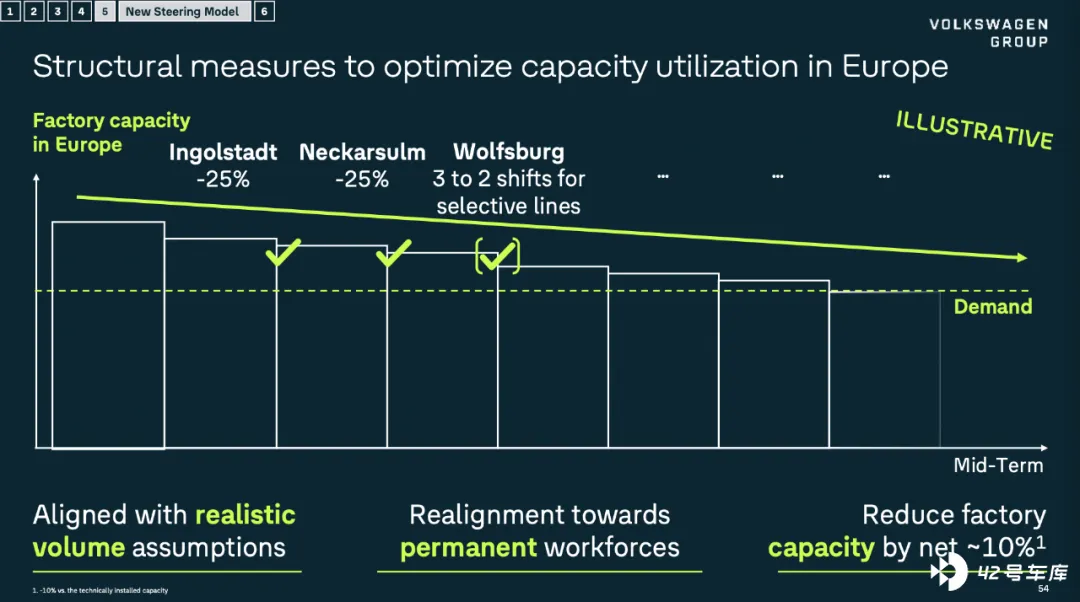

3、欧洲市场——供过于求,缩减 10%的产能

在欧洲, 大众集团认为当前的欧洲产量超过了需求,所以目前欧洲其正在降低产能实现供求平衡,并计划在 3 年的时间里降低 10%的整车产能,加速降低燃油车产能并部分用于提升电动车产能。

消减车型,专注 ROS 提升

先来解释一下 ROS 的含义,Return of Sales 以及是营业利润/净销售额的比值。

大众集团 CEO 奥博穆, 图片来自互联网

大众集团 CEO 奥博穆在投资日表示:集团将优先创造可持续价值,而不是销量增长,目标到 2030 年,将集团销售回报率提高到 9%-11%。相比之下,2022 年大众集团销售回报率为 8.1%,其中保时捷品牌贡献显著。

2022 年大众品牌的全球营业额接近 1000 亿欧元,折合人民币将近 8000 亿元。我们可以对比一下 2022 年中国乘用车市场的销售额约为 4.8 万亿人民币,仅仅是 大众一个品牌的全球营业额接近中国乘用车市场整体的六分之一了 。足以可见,一个成功的跨国汽车品牌对于所在国家的经济影响力。

不过,去年大众集团的 ROS 为 3.6%,很显然大众集团的董事会对于这个盈利表现非常不满。2023 年第一季度的数据显示,大众品牌的 ROS 在集团内部垫底,只有 3%,同期奥迪品牌为 10.8%(史上最佳),保时捷更是高达 18.2%,连斯柯达品牌也有 8%。

这一次「价值高于数量」的全新策略,就是要全面提升大众集团的 ROS。在投资日前(6 月 15 日),大众已经率先公布了降本增效计划,目标就是要精简大众品牌的车型系列,提高开发和生产效率——让大众专注于少数核心热销车型,停止开发低销量车型。

本次投资日大众集团公布的 ROS 目标是:2023 年高于 8%(7.5-8.5%),2026 年 6.5%,2027 年大约 8%,到 2030 年更是要提高到 9-11%。

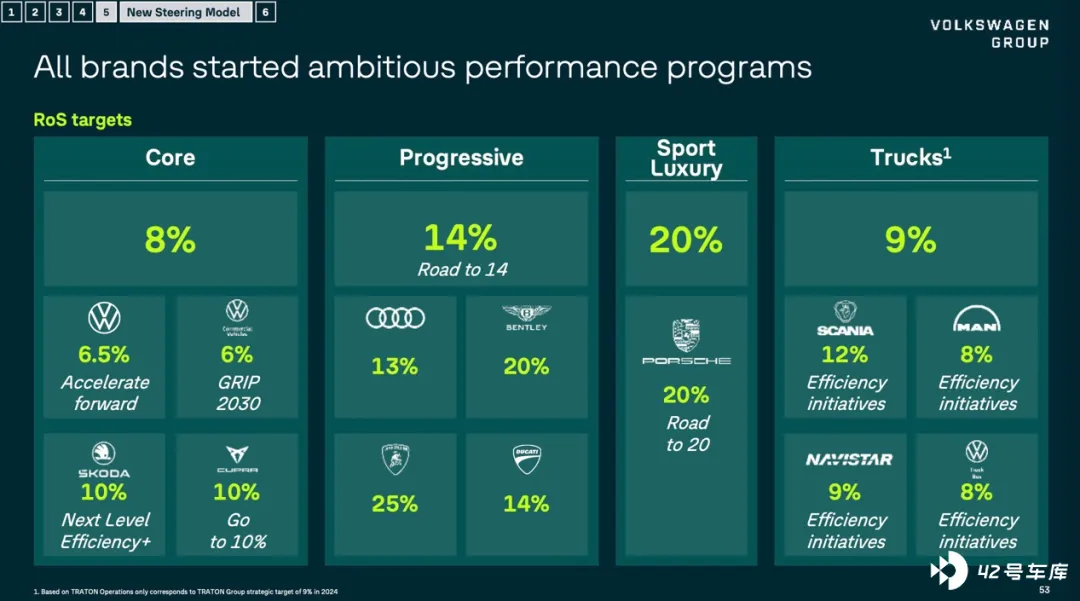

更清晰的品牌划分,承担不同的 ROS 目标

大众集团将旗下乘用车品牌分为三大品牌群:Core(核心)、Progressive(进取)、Sport Luxury(运动豪华)以及商用车品牌群。

1、核心品牌群,称为「Core」,将会承担主要的销量目标。品牌包括大众、斯柯达、西雅特等,核心品牌群的销售回报率目标是 8%,这也是汽车行业主流偏高的 ROS 水平了(6-8%);

2、进取品牌群,称为「Progressive」,将会承担主要的盈利目标。品牌包括奥迪、宾利、兰博基尼、杜卡迪等,该品牌群的销售回报率目标是 14%,属于全球豪华品牌主流的 ROS 水平(12-20%);

3、运动豪华品牌群,称为「Sport Luxury」,将会大众集团在汽车行业的标杆品牌。目前只有保时捷,销售回报率目标是 20%,这个销售回报率放在全球也是数一数二的。

此外,大众集团还为旗下商用车业务设定了 9%的销售回报率目标。

与此同时,大众集团也为旗下各品牌群制定了 2030 年的渗透率目标:其中核心品牌群为 50%,进取品牌群为 75%,运动豪华品牌群为 80%。

要知道,在大众集团上一任 CEO 迪斯在任时,定下了 2021 年大众集团交付 100 万辆新能源车型的目标。但当年仅仅只交付了 75 万辆,占到大众集团总销量的 10%不到;2022 年也仅仅只交付了 83 万辆,刚刚达到集团总销量的 10%;2023 年 1-4 月份大众集团新能源销量更是只有 25 万辆的水平,同比 2022 年的新能源销量不升反降。

而 大众的电气化已经是传统跨国汽车品牌中,决策最坚决、行动最早、战略最有章法的,比日系更是强了太多。但即便如此,大众在新能源领域的平台设计、成本控制、智能座舱等方面依旧显著落后于来自中国的竞争对手。

因此,大众必须做出更大的改变。

推动数字化和电动化转型

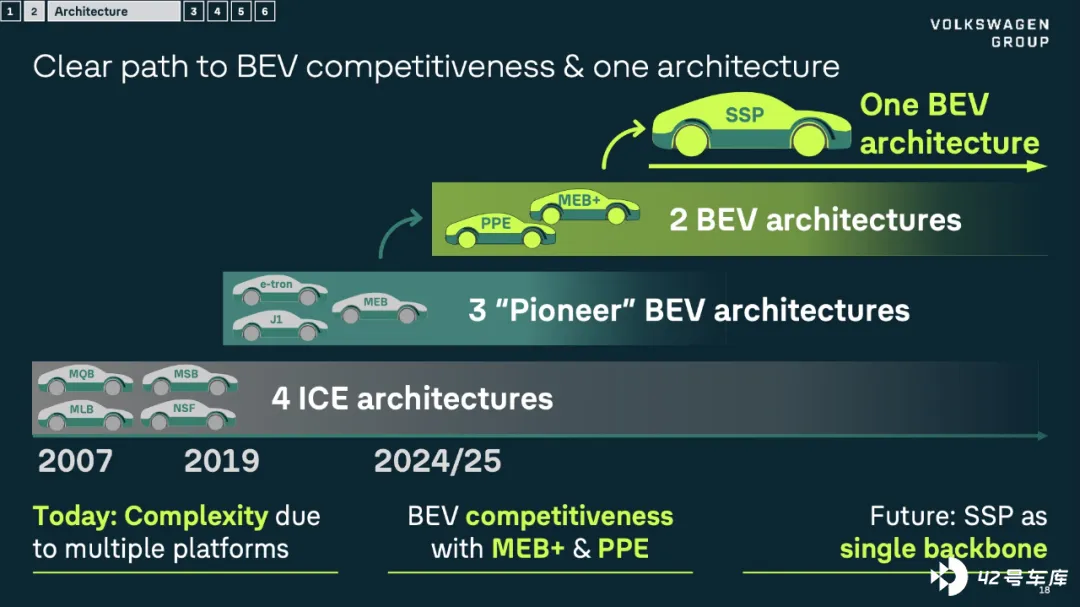

大众集团的最大的产品于技术优势就是:在巨大销量体量下的平台模块化。但在新能源变革时代,这些曾经的优势,也面临着彻底的改变。

1、架构方面:

大众的燃油车业务针对不同的品牌定位分为 MQB、MLB、MSB 和 NSP 四个架构,2024 年开始,这些架构将不会再进行升级和开发。

大众的电动车业务目前有 MEB、E-tron 和 PPE 三个架构,其中 MEB 也就是 ID 系列上的主流电动车原生架构;E-tron 架构目前就是奥迪 E-tron 的架构(不包含 Q4/Q5/Q6 这样的 MEB 换壳车),这个架构从本质上可以说是一个「油改电」的架构。另外就是 J1 架构,主要用于全新的 e-tron GT 所在的超豪华车型,也可以理解成为 PPE 平台的前身——当然大众目前将三个纯电平台都定位于「Pioneer」也就是「先驱」平台。

在 2024 年这些「先驱」平台进一步演变成为 PPE 和 MEB+两个纯电平台。在动力、充电能力和辅助驾驶等方面全面升级。

支持车型:MEB+是从 A0 到 B 级,PPE 是从 B 到 D 级

动力系统:单个电机支持驱动功率从 110-290kw,单电机最大功率增加了 70kw;

充电能力:比上一代 MEB 提升 15 分钟,从 10-80%只需要 20 分钟左右;

辅助驾驶:未来 MEB+将支持到 L2++,MEB 只能支持 L2+;

到 2026 年以后,两个纯电平台将全面升级为 SSP 一个平台。 一方面着意味着大众在加速向新能源转型;但另外一方面,这也意味着在最近 3-5 年的大众新能源车型都将会短期过渡平台的产物(消费者会怎么想)。

大众集团希望基于全新的 SSP 平台此打造的电动汽车的利润率将与大多数燃油车相当(是不是有点过于乐观了)。

2、电池方面:

对于新能源车生产厂商而言,电池越来越企业立足和增长的关键环节。一方面,是因为电池成本已经占到新能源整车成本的三分之一了;另外一方面,对于任何一个全球性主机厂而言,一年 500 万辆的新能源产量,也对应着海量的电池需求,这让主机厂们不得不思考电池在未来整个新能源生态中的地位。

以大众为例,未来全球 800 万的年销量对应着不低于每年 450GWh 的电池需求,那么电池的供应链就是品牌必须强力管控的了。

大众也计划通过统一电芯、地区采购策略、自产+外购、供应链竞争和垂直整合的策略来解决。 希望建设 3 个动力电池工厂实现 200GWh 的自产电池,通过自建工厂(德国、西班牙和加拿大等地)压缩 30%的电池生产成本,通过使用磷酸铁锂电池减少 50%的电池购买成本,通过垂直整合来实现 30%的关键矿物质的可控性。

为此,大众集团计划到 2030 年投资 200 亿欧元,希望电池部门 PowerCo 能够迅速成长。

但是从目前全球动力电池核心供应链和上游资源方面,中国的企业都占据全球 70%以上的市场规模,再加上北美对于本地生产的税收支持,大众想要在短期内实现电池的自产和垂直供应链的整合,难度之大可能会超过德国总部的想象(虽然大众在国内收编了国轩,但国轩在国内市场的份额从峰值的 5.3%一路下滑到 4.1%)。

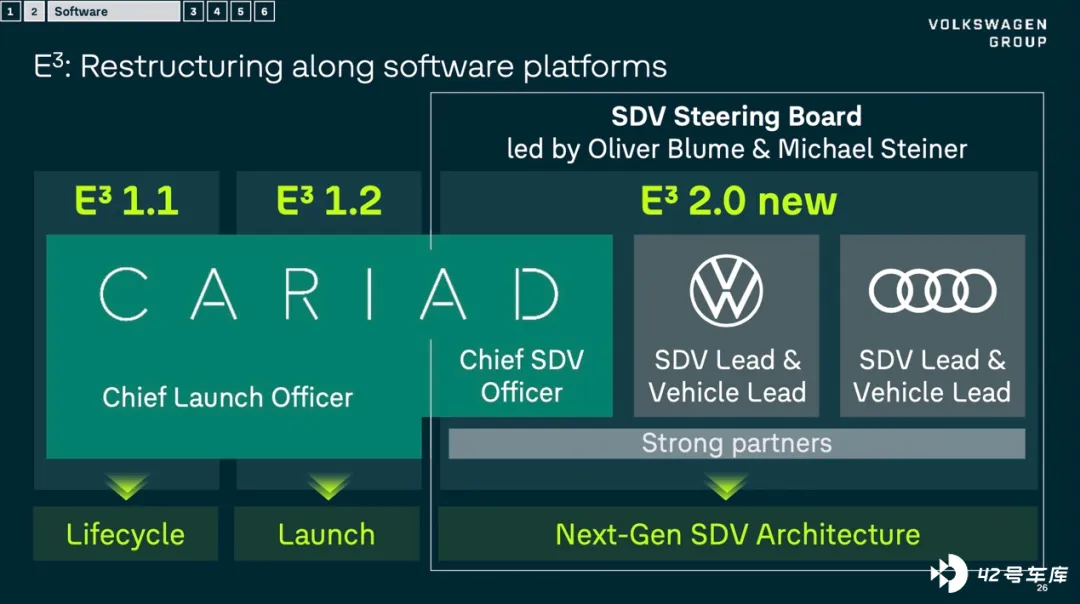

3、软件方面:

软件方面,可以说是大众集团新能源车型最大的痛点了。近期有不少媒体报道「大众参加完上海车展之后,一气之下解散了自己的软件团队」,的确节奏缓慢、思想老旧的德国本地软件团队已经跟不上智能车时代的发展了。

于是,不得不在全球以开放合作的方式推动发展了,2019 年与哈曼早在软件 App 方面合作,与 2022 年与博世和 Mobileye 在智能驾驶方面合作,与高通在芯片方面合作。在中国更是斥巨资与地平线在智能驾驶方面合作,与中科创达在车联网以及娱乐系统方面进行合作。

广泛的合作而缺乏底层战略性的统一的规划,不知道大众 ID 系列「手动 OTA」的案例是否会在全新的电动平台上再次重演?

出行方面,本次投资日介绍的不多,就不在这里赘述了。

大众信号

这一次大众集团的投资日,我们可以看到在面对新能源转型的大背景下「大象如何转身」。

2023-2027 年,大众集团将逐步减少对内燃机技术的投资,预计到 2027 年该领域投资占比将降至 11%以下,到 2030 年进一步降至 9%左右。

同时,大众集团计划投入 1800 亿欧元,用于扩大其在北美地区的影响力,提高在中国市场的数字化水平和产品竞争力,以及继续开发领先的产品。其中,超过 2/3 的投资将流向数字化和电动化领域。

在中国市场大众也认识到来自中国竞争对手的压力,开始下调中国市场的销量和排名,力争在未来能够成为全市场前三的国际品牌。

当大众也开始放弃燃油车投入,全面聚焦新能源平台、产品和软件的时候,这意味着全球新能源汽车转型进入到深度加速区间了。大众的调整,等于向汽车行业发出了一个显著信号。

纯电平台的缓慢迭代(2026 年以后才能看到首款 SSP 平台的车型)、电池供应管理能力的缺失、软件方面的彻底重建,还能够支持大众在新能源时代延续燃油车时代的辉煌么?

这一切还要看中国的汽车制造商们的努力程度了。