作者:朱玉龙

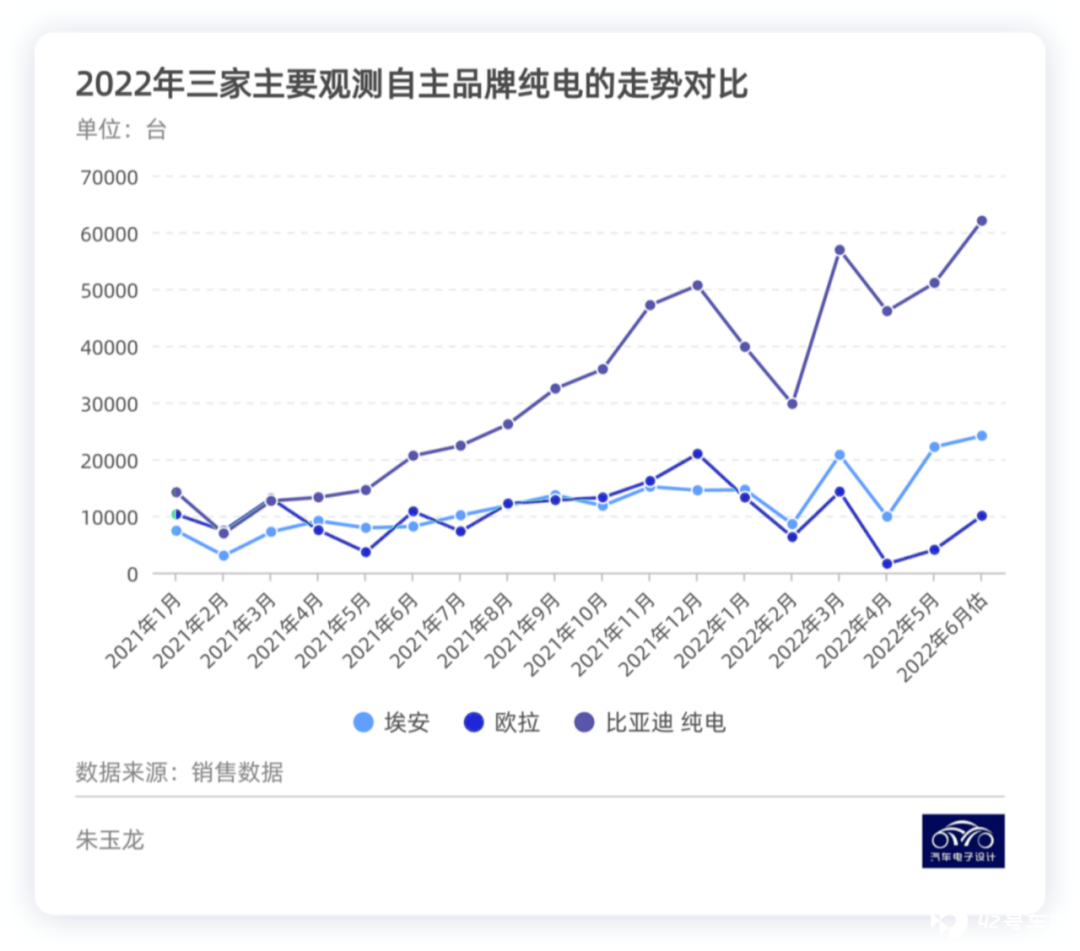

把这三个品牌放在一起,主要是从价格段来考虑。比亚迪(纯电)、埃安和欧拉三家纯电动部分在 2022 年走势的差异,客观上也反映了很多的问题。细分市场深耕下,随着电池成本一上涨,大家的生存策略都变化了。

- 比亚迪

由于弗迪的存在,只要卡住电池利润和整车利润,比亚迪在纯电这个赛道里面,其实在打价格战,别人涨得多,我涨得少。在整体快速磷酸铁锂做低成本的路线中,切了一条直线。

- 埃安

埃安的磷酸铁锂的进程还没真正开始,但是其实早几年和宁德之间出现问题,反而培植出三家供应商的供应局面,加上电池方面该合资合资。在从 Aion S 切换到 Aion Y 打年轻化小型车市场,非常成功。

- 欧拉

欧拉之前在白猫和黑猫时代,是走 8 万左右的市场,随着往好猫和各种闪电猫、霹雳猫向上转移,还是受到了很大的阻力。

具体分析我们仔细来看看。

品牌价格定位

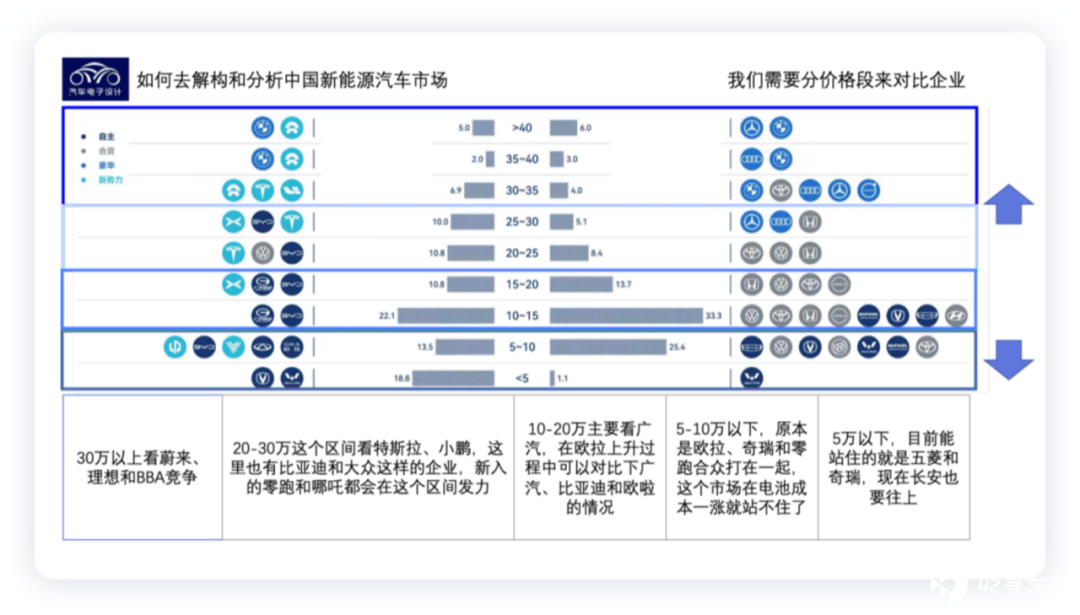

我觉得首先还是从价位图开始来分析:

-

从比亚迪来看,密密麻麻的纯电车型,把 10 万 - 20 万的车型布置满了,而汉 EV 是所有车型的起点车型,后续拿海豹这款对标 Model 3 的车型来做 20 万以上的高性价比车型。

-

埃安走量的车型主要分为 Aion Y 和 Aion S,价格带其实和比亚迪有重叠区。

-

欧拉系列就是从黑猫和白猫,过渡到好猫,需要成本控制好,而且过于强调细分车型,在主流的消费者来看的时候,增长能力就不太好。

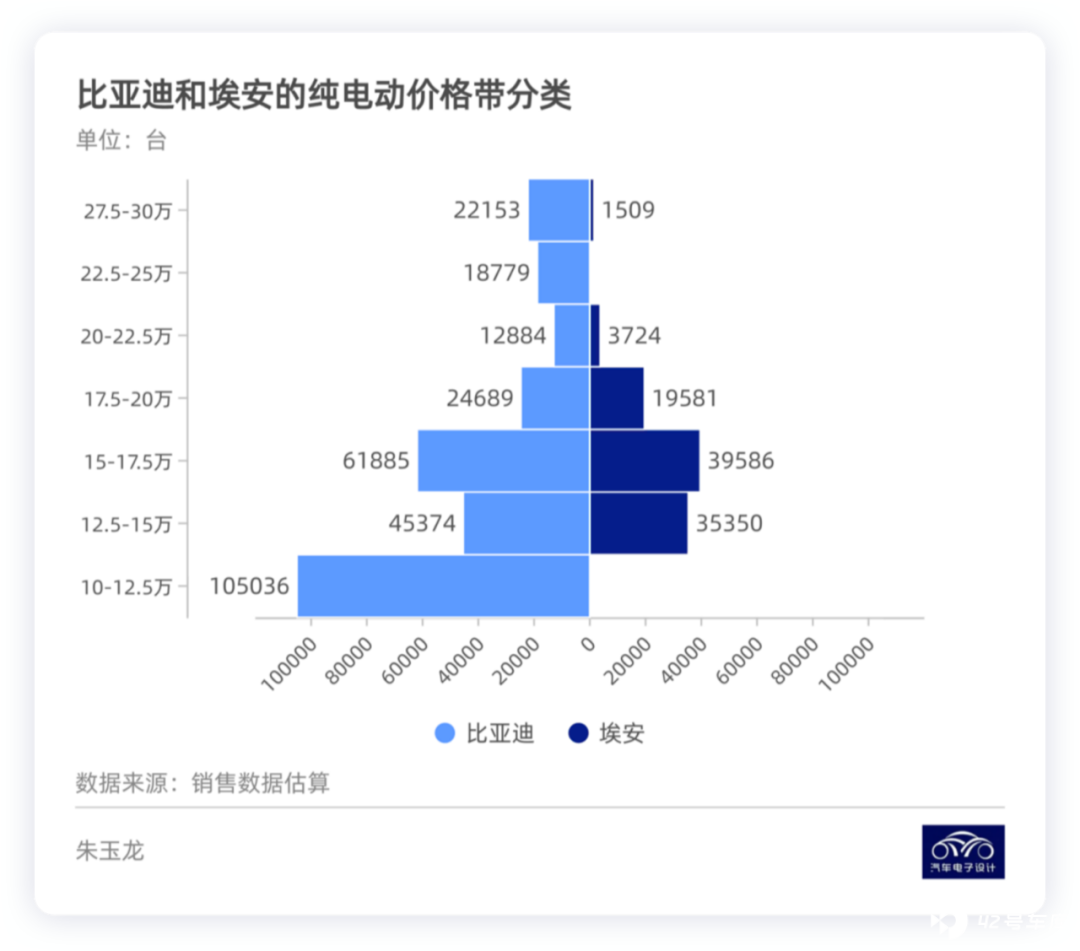

比亚迪和埃安的 BEV 分布

首先根据 6 月批售 6.9 万台,按照上险的预估为 6.5-6.7 万台,我们拆解下整体销量应该如下,整体按照 EV 上半年是 29 万台,大概是埃安的 3 倍。

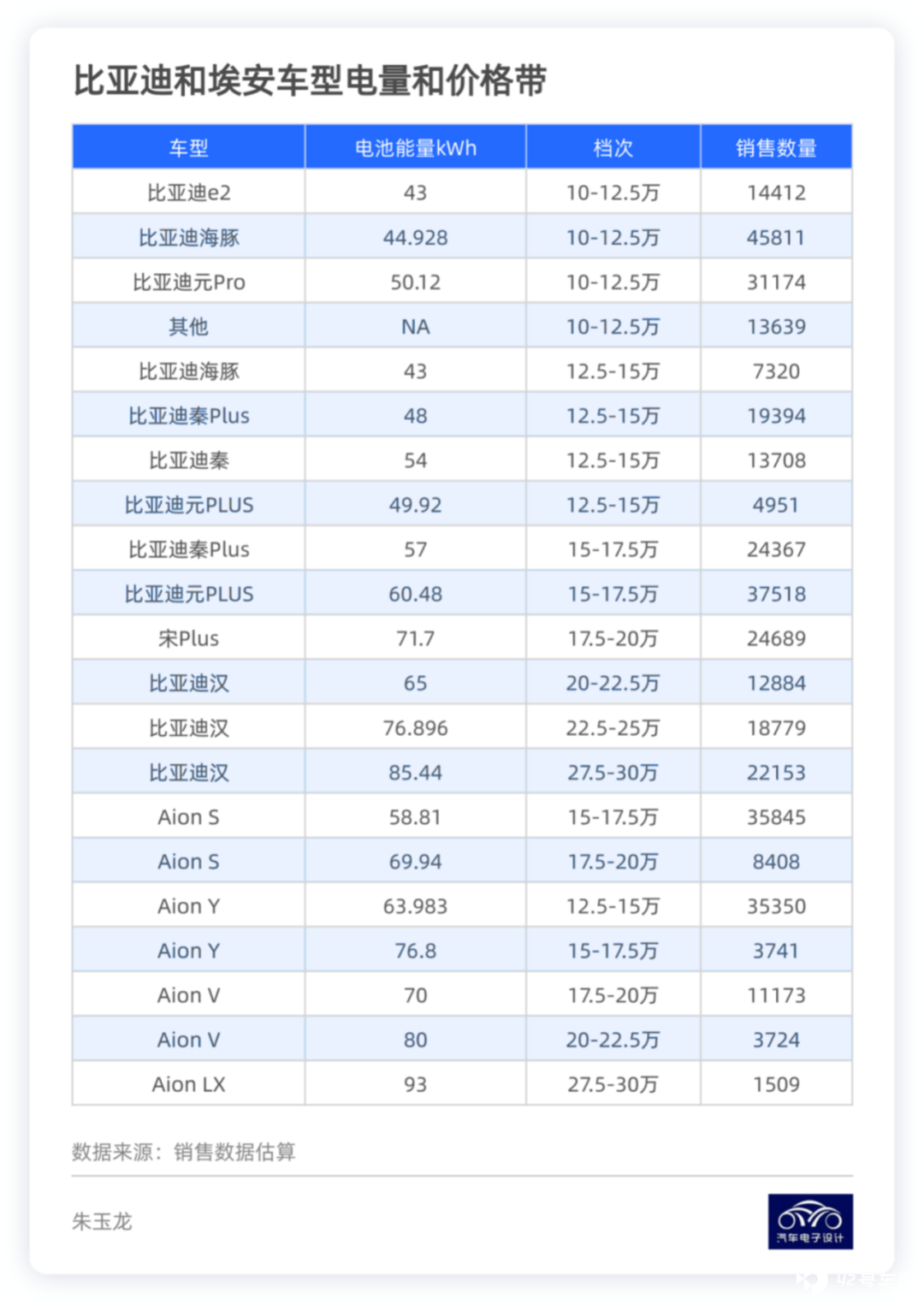

按照不同价位段的比例,我们把他们分解下大概如下:

我的理解,这一波埃安其实和比亚迪在很多车型价格上有重复,在比亚迪率先导入了磷酸铁锂以后,整体的成本控制优势是比较大的,加上自己垂直一体的打法,在这些较低价格,电量在 50kwh 以下的掌控权比较大,而 70kwh 以上的区域车辆价格相对较高了。

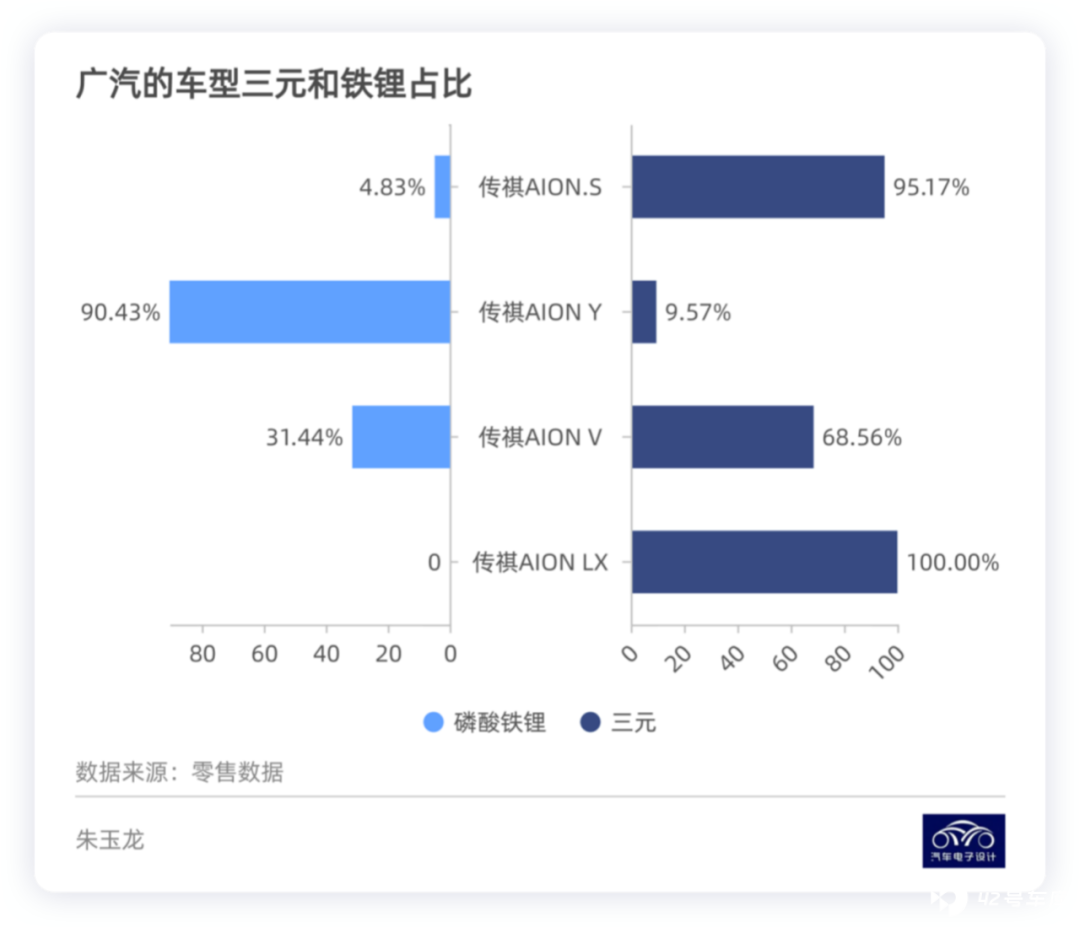

我们可以看到广汽在较低价车型的 Model Y 全面换上了 64kWh 的铁锂电池,这个对于广汽埃安来说是非常重要的,后续 Aion S 也会全面去换。

欧拉

我把欧拉的数据拿出来仔细对一下,其实从黑猫和白猫终端退下来,依靠好猫其实没接住整体的量,后面的樱桃猫应对升级的策略,这对于女性群体来说决策速度变慢了,这一波加上 Smart EV 分流,这种细分场景打法比较难在 2022 年取得高增速。

后续推演

我觉得想要和比亚迪抢 10-17.5 万的市场,首先需要全面换装磷酸铁锂,主要的问题还是在这个市场如果假定 40-60kWh 为主力,那么电池的差价就能直接体现在车价中,如果车企没办法掌握这个价格很难和比亚迪持续来打。比亚迪本身没想在这个价格去赚钱,你怎么赚钱。

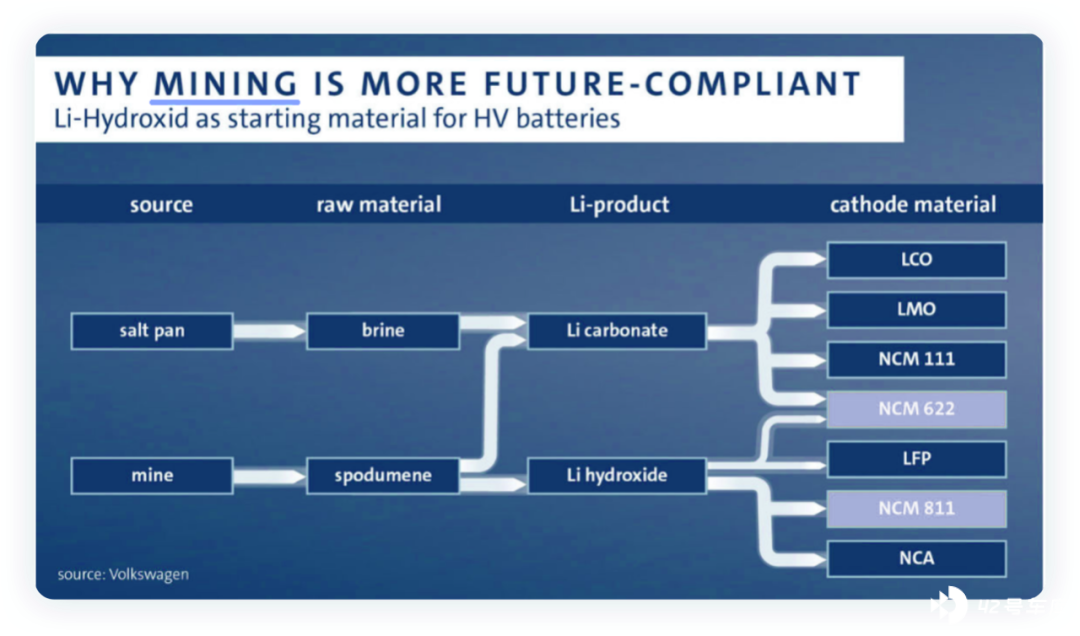

所以从 2019 年开始的电池价格体系,往回走以后,整体电动汽车的量能增长的预估就需要和电池价格直接挂钩。

其次在 17.5-25 万的价格段,电池装配量一般在 70-80kWh,根据目前的推演也在大规模往刀片类的铁锂走,这个价格段随着 Model 3 价格上移以后,对于中国消费者来说主要还是比拼性价比。

小结:分类统计和作图的时间比较长,本周的两篇图解透视先写到这里。我是觉得目前 20 万以内的电动汽车完全依赖于电池价格,而 2023 年补贴退坡可能会造成电池价格和电池原料一些松动,但是对于想要跑量的企业来说,掌握电池价格就成了关键了。