撰文 | 冷泽林

编辑 | 王 潘

二季度,理想在经历了长达两年的单车爆品阶段后,终于发布了企业的第二款车型 ——L9。在理想汽车 CEO 李想的预想中,该车 8 月正式交付,9 月便能实现交付量破万。

另一边,近期有媒体曝出理想 L8 谍照,外观几乎保留了与 L9 相似的家族风格,头顶也搭载了一颗激光雷达,定位为中大型 SUV,整体尺寸相较 L9 小一号,大概率将替代现有理想 ONE 的位置。

如果按照此前李想所提出的对标苹果的产品策略来看,L9、L8 以及可能存在的 L7 可以理解为 iPhone Pro、iPhone、iPhone mini,不出意外纯电产品大概率也将延续这样的思路。而后两种动力模式双双组合,以 10 万元作为一个价格区间逐渐覆盖到整个 20-50 万元的新能源市场。

此前的理想一直依靠一辆理想 ONE 支撑销量,不仅不输多款产品并行的蔚来、小鹏,还借此常年名列造车新势力前茅,引领了一股增程式风潮。

根据理想透露的产品节奏来看,明年还有三款车型相继上市,也将是理想汽车的产品大年,而从 L9 开始理想已经不再 「单打独斗」,外界观察理想汽车的方式或许也需要发生一定变化。

今年初,李想在社交平台发布了一篇 「小作文」,认为 「造车三傻」 虽然思路不同,但都在 2021 年完成了从 0-1 的验证期,在各自细分市场吃到了 3% 左右的市场份额。而到了从 1-10 的阶段,最核心的业务动作便是将以往所建立的优势、累积的经验和得到验证的商业模式进行 「批量化」 生产。

因此,作为 「批量复制」 前的最后一份财报,在今年上游原材料暴涨和市场竞争加剧的情况下,或许也更能反应其商业模式的可行性和天花板的高低。

理想规模化前的「阵痛」

整体来看,受到 4 月上海疫情影响,二季度理想汽车财务数据迎来了全面环比下滑。

二季度理想车辆销售收入为 84.8 亿元,同比增长 73%,环比减少 8.9%;收入总额 87.3 亿元,同比增长 73.3%,环比下降 8.7%;毛利为 18.8 亿元,同比增加 97.1%,环比减少 13.2%。

值得注意的是,本季度理想汽车净亏损创造了上市后单季度新高,达到 6.41 亿元,同比大幅增长 172.2%,一季度这一数据仅为 1090 万元。而去年全年,理想汽车的净亏损也不过 3.215 亿元(2021 年 Q4 净利润为 2.96 亿元)。

其中,理想汽车二季度经营亏损也同样创下新高,达到 9.785 亿元,同比增长 82.6%,环比增长 136.9%。

造成亏损大幅增长的原因,一方面是理想汽车相比其他新势力亏损基数较小,且交付量降低导致销售额和毛利的减少;另一方面则是随着车型数量和线下销售网络的增长,导致运营费用的增长。

二季度,理想汽车研发费用为 15.3 亿元,同比增长 134.4%,环比增长 11.5%;销售、一般及管理费用为 13.3 亿元,同比增加 58.6%,环比增加 10.2%。

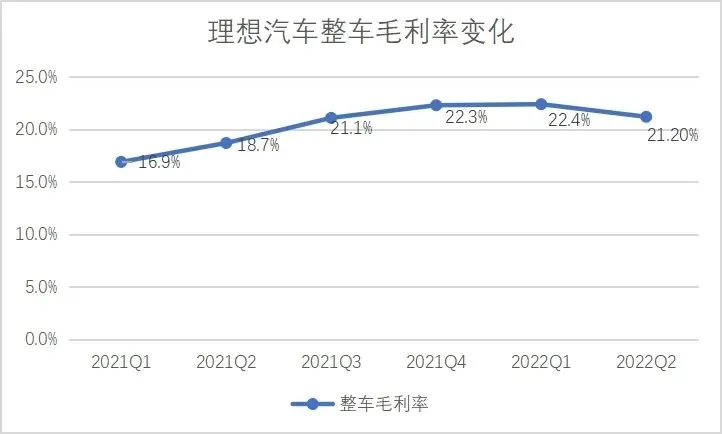

好在,二季度理想汽车毛利率并未像蔚来、小鹏一季度一般出现大幅下滑,本季度车辆毛利率依然稳固达 21.2%,整体毛利率为 21.5%。

一季度由于理想部分库存冲抵,虽然动力电池涨价,但在财务数据上整体表现并不明显。二季度随着订单相继交付,即使理想在 4 月进行提价依然没有抵消成本上涨的影响,因此车辆毛利率首次出现了下跌。

不过,随着 L9 的交付拉高平均售价,以及电池成本的持续降低,预计理想毛利率将有较大改善。

理性看待理想本季度的财务数据下跌,主要还是由于外界环境因素叠加内部变革所导致。此外理想现金及现金等价物、受限制现金、定期存款及短期投资结余也较为充足,达 536.5 亿元。

但在三季度交付指引上,在外界没有明确利空信号的情况下,理想却给出了一个较为保守的数字,约为 27000-29000 辆。

换句话说在没有疫情影响且还有新车交付的情况下,理想三季度交付量却只能做到基本与二季度持平。

理想汽车 7 月交付量为 10422 辆,扣除这一部分,剩下两个月平均交付量约在 8289-10289 之间。其中,根据理想二季度电话会议透露,9 月预计将交付过万台 L9,这也就意味着留给理想 ONE 的占比几乎微乎其微。

理想官方承认,理想 ONE 订单数目前正在放缓,给出的原因是部分理想 ONE 的潜在客户转化到了 L9 之上,官方为刺激理想 ONE 订单增长还推出了 7000 元优惠促销。

不过,与小鹏前段时间同样推出优惠政策不同,我们认为这同样属于理想规模化前的 「阵痛」。

实际上理想 ONE 的交付量在去年 5 月也曾出现过大幅下滑,主要原因是由于新款理想 ONE 的上市消息导致部分车主持观望状态。而由于未及时同步消息、老款无法升级等问题,彼时部分购买老款的车主感到十分不满,质疑理想有 「清库存」 嫌疑。

近期 L8 车型替代理想 ONE 的消息同样在网络广为流传,李想本人也在电话会议中确认了 L8 车型的存在,并透露 L8 的发布将比所有人预期更早,而且从发布到交付也比 L9 更快。

从某方面讲,理想官方默认的态度也是在刻意避免 「重蹈覆辙」,毕竟今年华为和赛力斯合作的问界品牌异军突起,短期内,华为所带来的流量和部分智能化能力都是理想难以超越的,即使 M7 还未正式交付,也将在无形之中给理想带来一定压力。

这也意味着,如果在优惠政策不起效的情况下,部分理想 ONE 的 「库存」 或许就只能由理想老老实实地自己扛了。

理想的回答与未答

李想曾多次表明,理想汽车的造车思路仍将以家庭用户为主。也可以理解为场景化造车

从理想 ONE 到 L9,理想都在基于家庭购车的大前提下不断丰富各个使用场景,比如三联屏满足副驾娱乐需求、后排乘坐舒适性考虑老人和小孩的长途乘坐,即使是被戏称为理想电动车三大件的 「彩电、冰箱、大沙发」 依然有其使用场景。

从表面上看,理想场景化造车仅针对家庭用户,且可能限制品牌用户群体的进一步扩大。

小鹏汽车 CEO 何小鹏也在 L9 上市后提出疑问:「在激烈竞争的、全球市场、非快销品行业、2C 非保护领域,有哪个好产品是靠精准定位,在中期或长期可以获得优势或壁垒的。」

但实际来看,家庭用车场景却是影响中国消费者购车的一大重要因素。李想本人给出的数据是,20 万元以上的购买群体里有高达 89% 是家庭用户。

严格意义上讲,这句话应表述为,20 万元以上的购买群体中有 89% 的消费者会考虑到家庭用车场景。

普遍认为,早期的中高端新能源市场以增购为主,而消费者增购的目的在于弥补油车欠缺的部分用车场景(比如限号)或是一次尝鲜行为;理想从一开始的定位似乎更偏向换购或者首购人群,而后者看重的是一个完整的用车场景。

由于增程式 / 高压快充的存在,理想旗下上市和规划车型也并非是专供家庭单个成员使用。因此随着新能源市场的不断扩大与燃油车市场的衰退,换购和首购人群比例一定会大于增购人群,这也是理想爆款的底层逻辑。

不过理想的过去证明了其爆款能力,但整体规模与燃油车时代的车型或特斯拉 Model 3/Y 的 「规模化 + 高零件通用率」 相比,仍然很难在成本上建立太大的优势。如果只是一股脑地满足个性化需求,却不顾及研发投入和成本,那么造出来的车,大概率也没有几个人买得起。

因此,为了在 「堆料」 途中控制成本的攀升进而降低性价比,理想在商业模式上又做出了调整,除了零星的个性化配置外,其余全系标配。

比如传统车企动则上万元的选装套件,并非是单纯寻求暴利,更多是由于选装量较低抬高了分摊成本,而当理想将所有配置实现标配后,整体性价比便会高出同级别选装车型不少。

从 L9 的延续来看,理想后续车型也将继续采用全系标配的商业模式以放大其优势。

在一季度电话会议上,李想曾对公司中期产品序列进行了一个简单梳理,即前文提到的增程与纯电 「双脚走路」。

但这样的产品策略仍旧有一个看得到的 「缺陷」,那就是增程和纯电的双产品路线将以谁为主导?如果在同一价格区间,理想依然在依靠增程式支撑销量,那么不难看到随着新能源渗透率迅速攀升,新能源车辆的牌照优势一定会逐渐减弱。

城市的交通容量、财政补贴压力何时会达到临界点?这是理想一直没有回答的问题。纯电尚有一定缓冲空间,但 「提前量」 却一定会先打在增程式车型上,北京、上海等一线城市已经开始将增程式排除在 「新能源」 之外。

如果过半产品受到大环境影响,那么理想在同级别价格区间的竞争力也将大幅下降。

规模化所带来的效益成几何增长,同样带来的压力和困难也应是如此。在早期蔚来、小鹏的极速扩张中,我们都曾看到过类似场景:或是核心人员的剧烈变动,又或是管理层与执行层信息阻塞导致的动作变形,显现到表面上就将是口碑的下滑、产品的延迟甚至是销量的降速。

此外,基于中国家庭的场景化造车也会对车型出海的竞争力造成一定影响。目前蔚来、小鹏都将欧洲市场视为下一个销量增长的动力,蔚来甚至将为欧洲单独推出一个品牌,而理想的出海计划暂时仍旧处在 「观望」 中。

理想汽车对于产品需求的洞察能力和高效率的经营能力,已经通过理想 ONE 完整地表达了出来,也是通过这一款车型便得到了诸如美团王兴、明势资本黄明明等投资者的青睐。

理想拥有让投资者无限想象的天花版,但也有当下急需面临的问题,要在新势力与传统车企的夹击中脱颖而出,李想还需要不断给出更优的答案。