作者:陶烟烟

面对电动化浪潮和全球市场动荡,本田在 2025 财年交出了一份复杂而矛盾的成绩单:摩托车业务盈利创下新高,混动车型销售大增,电动车战略却明显遇阻,汽车整体利润率大幅下滑。

在关税阴影和市场分化压力下,这家「技术本位」的日本制造商正通过稳健的现金管理和「混动优先」路线,为未来三年打造转型跳板。

我们根据本田在财报会议上披露的信息,探讨本田的最新财报数据,解读其混合动力战略的优势与局限,并探讨其在北美、中国、东南亚等关键市场的博弈逻辑,勾勒这家百年企业在「油电十字路口」上的战略抉择。

混动崛起、燃油承压:本田的「双面业绩」

2025 财年对于本田而言,是夹杂着盈利压力与技术跃迁的一年。

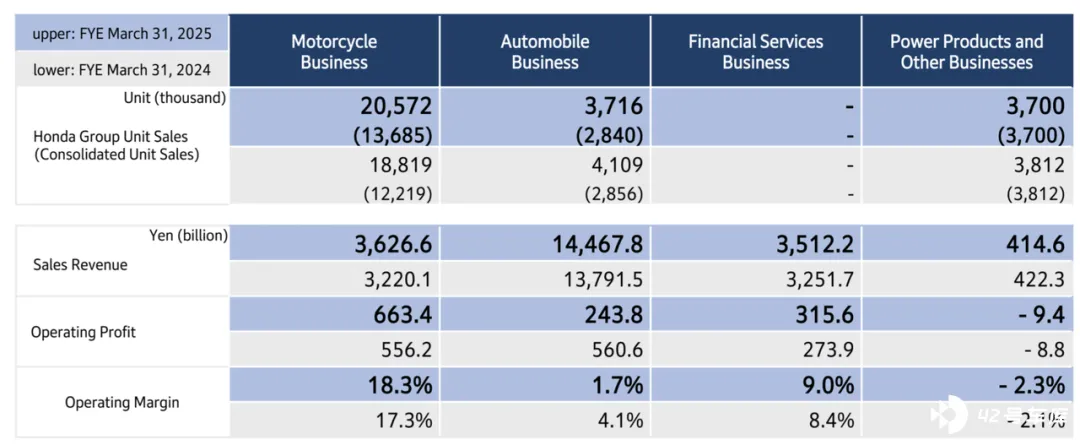

整体营收增长 6.2%至 21.69 万亿日元,表面上延续了增长趋势。但营业利润却同比大幅下滑 12.2%至 1.21 万亿日元,净利润更是下跌 24.5%,每股收益从 225.88 日元缩水至 178.93 日元。隐藏在这组数据背后,是摩托车与汽车业务的巨大差异。

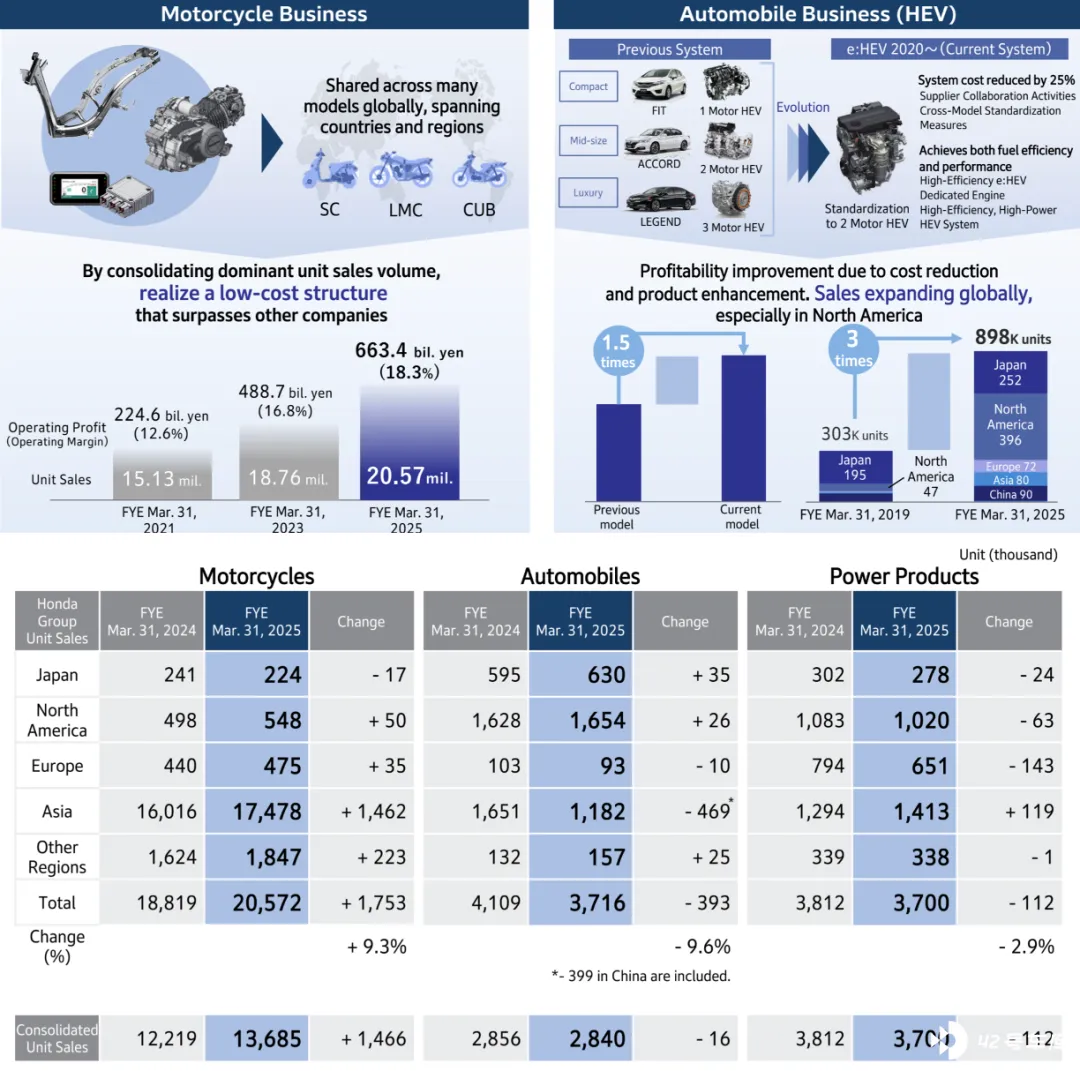

摩托车业务无疑是本田的利润发动机。

凭借 2057 万辆的全球销量、3.6 万亿日元收入和 18.3%的历史最高利润率,本田在亚洲新兴市场构筑了坚实的护城河。

CUB 等经典车型的全球化平台策略使其在成本控制和供应链效率上领先一步,尤其是在东南亚地区,本田通过强化本地化生产和金融服务嵌套模式,实现了收入与利润的双向跃升,摩托车业务成为其对抗整体利润下滑的「压舱石」。

相比之下,汽车业务则处于深度结构调整中。

销量同比下滑近 10%,仅为 371.6 万辆,营业收入为 14.47 亿日元,而营业利润暴跌 56.5%至 2438 亿日元,利润率跌至 1.7%,几近盈亏边缘。

中国和东盟市场对燃油车需求的急剧冷却,另一方面也暴露出本田在电动化领域的落后地位。尤其在中国市场,竞争对手围绕智能座舱、电池成本和本地服务链展开快速布局,而本田的反应显得迟缓。

但在这片黯淡中,混合动力车型却亮出了一道光。

e:HEV 技术的加速普及,使得 HEV 销量同比猛增 56%,达到 89.8 万辆,占比提升至 24.2%。

北美市场的贡献尤其突出,占总销量 44%,这既反映出市场对节能但不完全电动解决方案的接受度,也表明本田正凭借混动技术寻找「燃油到电动」的过渡路径。

通过模块化平台和零部件标准化,本田已将 HEV 系统成本压缩 25%,进一步增强了价格竞争力。

在财务策略上,本田展现出高度的克制和前瞻性。

经营现金流同比下滑 17.7%,降至 1.88 万亿日元,自由现金流更是腰斩至 6658 亿日元。但这并不代表资金链吃紧,事实上,本田仍手握高达 3.22 万亿日元的净现金储备。

更重要的是,资本支出大幅上升至 5374 亿日元,同比增长 25.7%,其中超过一半用于电动化转型相关的研发与设施投资。这笔资金的流向,透露了本田「先混动、再电动」的策略转向。

面对纯电动车的技术不确定性和市场回报周期,本田推迟了原定在加拿大建设 EV 工厂的大型投资计划,转而加码第三代 HEV 系统的研发,谋求在 2020 年代后半段通过技术与成本的同步突破,再度抢占电动化主动权。

股东回报策略也出现调整。

本田宣布自 2026 财年起采用「调整后权益股息率 (DOE) 」取代传统派息率,目标为 3%。这一政策既保障了资本的灵活调配,又在盈利不稳定期提供了对股东回报的可预期性。

配合高达 1.1 万亿日元的股票回购计划 (目前已完成一半以上) ,本田向资本市场传递了「虽转型但不削股东回报」的信号。

最大的挑战来自 2026 财年预计利润的大幅压缩。

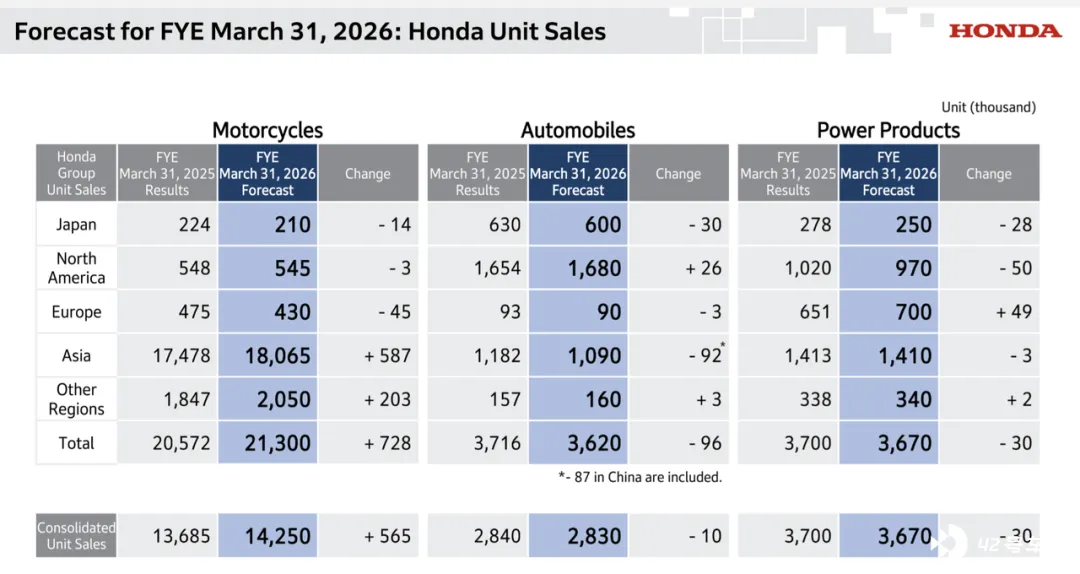

本田对 2026 财年 (2025 年 4 月 - 2026 年 3 月) 的业绩预测趋于保守:营业利润 5000 亿日元 (-58.8%) ,净利润 2500 亿日元 (-70.1%) ,销售收入 20.3 万亿日元 (-6.4%) 。

关键风险在于美墨加之间 25%的高额汽车与零部件关税,本田通过本地化生产与原产地规则寻求豁免,但仍预计会有多达 6500 亿日元的直接损失,全球贸易政策变化对日系车企构成的结构性威胁。

电动化战略再修正:用混动拖延战术换时间

电动车销量的低迷成为本田最不愿提及的现实: 2025 财年仅售出 6.6 万辆 EV,占汽车总销量的 1.8%,不仅远低于内部目标,更无法与中国或欧美竞争对手抗衡。

原因并不复杂——技术缺口、电池成本、品牌认知不足,以及对市场节奏的误判。

面对现实,本田做出清晰调整: 放弃激进 EV 扩张路径,转而强化混合动力和插电混动产品线,用 HEV 的盈利稳定性来换取时间窗口。

e:HEV 平台目前已进化到第三代,不仅提升了燃油效率,综合驾驶性能也更接近传统燃油车,且制造成本逐步降低。

在目前的产业周期中,HEV 成为本田维系市场份额与品牌忠诚度的现实选择。

技术 方面,本田未盲目追求「全栈自研」, 而是通过与通用、LG 等合作伙伴构建联合研发平台,既分担风险,也加快产品落地节奏。

尤其在电池领域,本田开始评估全固态电池和热泵管理系统的新路径,但明确表示短期不会大规模量产,将在混动技术基础上逐步积累。

这种「混动拖延战术」虽可能让本田在 EV 赛道初期略显滞后,但在当前全球电动汽车补贴退坡、产能过剩、用户观望的背景下,或许是一种更加务实的生存策略。

毕竟,HEV 车型的利润率已是燃油车的 1.5 倍,现金流更稳,对于应对政策波动和市场冷暖更具韧性。

在电动化已成主旋律的汽车行业,本田的财报像是一道现实主义的提醒: 技术转型不等于财务成功,战略果断也不意味着市场马上买单,在摩托车和混动车型上的强劲表现,显示出成熟技术积淀与成本管控的优势,但在纯电动、智能化、全球供应链重构等新战场上,还缺乏决定性胜负手。

未来三年将是决定本田命运的关键窗口。 在这段时间内,它既要通过 HEV 业务维持现金流与品牌黏性,也要推进电池平台、全球工厂、合作联盟等基础建设,确保在 2028 年前后具备推出标杆性 EV 的能力。同时,北美市场的关税风险、中国市场的电动化本土化压力,都要求其在全球战略执行中更为灵活,适应地缘政治与技术演进的双重变量。

小结

如果说燃油时代是本田工程师的黄金年代,那么电动时代将检验其战略家的格局与定力。在这个「混动为盾、电动为矛」的时代,本田选择了一条不那么激进,但更注重节奏控制与技术积累的路径,相对来说,本田还是很稳健的。