2021 年 6 月 2 日,长城汽车与宁德时代签署了 10 年战略合作协议,在新能源业务上达成深度合作,双方董事长的出席也让这次签约的重要性不言而喻。

早在 2012 年开始预研动力电池技术的长城汽车在2016 年底成了立电池事业部,2018 年电池事业部独立为蜂巢能源科技有限公司。另外半年前长城刚发布了 DHT 混动产品线,现在的节点正值上市前夕,此时与宁德时代签下长约有几分耐人寻味。

另一边,宁德时代在 5 月 31 日市值突破万亿,成为创业板首家市值破万亿的公司。但也在同一天,摩根士丹利将宁德时代的股票评级从「平配」降低至「低配」,给出的目标股价为 251 元。

除此之外,以特斯拉和大众为首的车企在过去的一年里均公开表示过要自建电池工厂,而这两家目前都是宁德时代的大客户。关于宁德时代前景的种种猜测一时四起,万亿市值是起点还是终点,未来几年里车企们会不会集体摆脱宁德时代?

争议之下,我们来看看行业里正在发生的变化。

他们为什么自建工厂

预防产能不足

去年 9 月的电池日上,特斯拉提出了这样的看法:目前全球电池产能的扩张速度跟不上未来新能源车的增长速度,特斯拉今后对于电池产能的需求之大可能比 LG、松下、宁德时代等几家头部电池供应商的总产能全部加起来还多。

电池产能不足导致的交付问题特斯拉早已不是第一次经历,甚至在当下,4680 电芯的难产已经让 Cybertruck、Roadster 2、Semi 等车型多次跳票。也因为电池难产,采用 4680 电芯的特斯拉 Model S Plaid Plus 车型不得不取消。

为了预防这一情况发生,特斯拉决定在继续从供应商采购电池的基础上,主动自建电池工厂来补充产能。这部分产能到 2022 年会预计达到每年 100 GWh,到 2030 年达到每年 3,000 GWh。

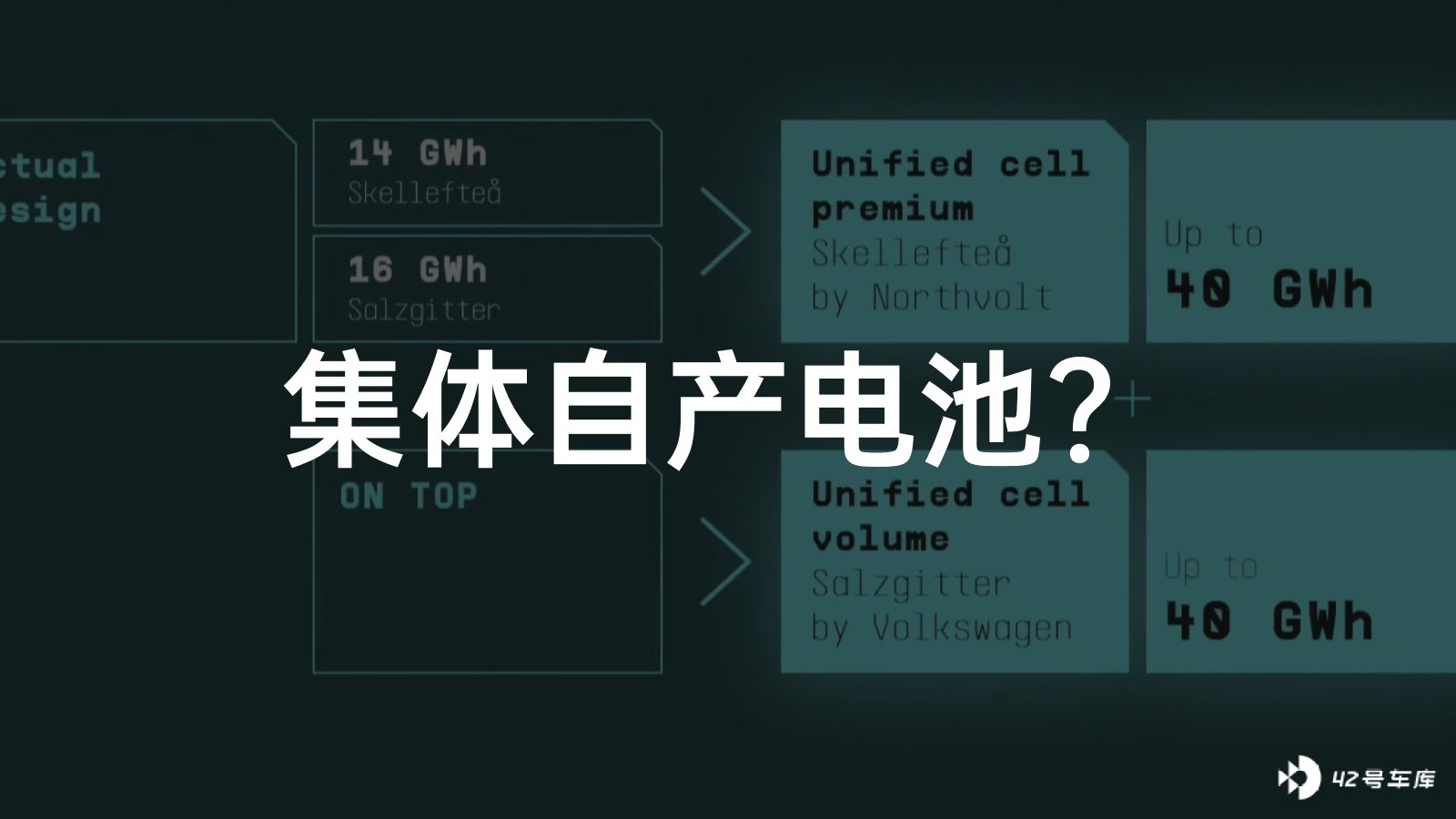

大众在自家的能源日上也展示出同样的担忧,对应的计划是 2030 之前与合作伙伴们在欧洲地区建立 6 座电池工厂,每座工厂的年产能规划为 40 GWh,总计 240 GWh。

简单来讲,为了给接下来的新能源市场增长做好充分准备,这两家自建工厂在产能上的考量可以说是「三军未动粮草先行」。

利益之下的话语权博弈

安信证券去年 7 月的一份报告中显示,纯电动车的成本构成中,**动力电池这一项在整车成本中的占比就超过了三成。**所以随着规模化效应增加,电池对于主机厂的重要性也被等比例放大。

整个大众集团在 2020 年全年的销售收入为 2,229 亿欧元,净利润 88.2 亿欧元,利润率 3.96%。将来的某天大众集团只卖电动车的时候,这部分的电池利润将会是一个非常巨大的数字。

对于这个最大头的关键零部件,像大众这样一向习惯在供应链中占据主导的头部主机厂自然不希望被卡脖子替他人打工,从供应商手里争夺话语权为自身博取更多的利益自然也是情理之中。

并且随着电动车行业的逐渐成熟与竞争加剧,为了能在电动车上实现更有针对性的成本管控与设计优化,主机厂也希望在电池的生产和设计上下手得到更适合自己的电池方案。

比如擅长用平台化造车分摊车型研发成本的大众,这次在能源日上表示要采用标准化电芯来统一自家电芯的形态结构,增加电芯在不同车型上的复用率。电池性能和成本上的差异则通过标准化电芯内部不同的电化学配方实现。这种方法好比同一品牌下不同口味的罐装饮料统一包装瓶,厂家只需要针对性地开一套模具即可。

这些环节上的控制在起量以后带来的规模效应不容小觑,例如对于入门级的磷酸铁锂电池,大众认为标准化电芯方案的应用在电芯设计环节可以带来 15% 的成本降低。

如此看来,站在主机厂的立场,自建电池工厂似乎是非常符合自身利益的。但这一切的推理其实都基于一个重要的大前提——足够的规模化。

规模化,主机厂的「阶级分层」

他们能做,不代表所有人都能做

「规模化在电动汽车时代的重要性要大于其在燃油车时代的重要性。」大众 CEO 在今年 3 月份接受采访的时候表示:「电动汽车动力系统的差异化不会太大,真正的差别在于:产品是否具有成本优势、是否高标准、高质量、是否具有全球规模。」

我们依然以大众集团为例,中国市场到 2025 年他们计划在 MEB 平台下推出 15 款国产车型,并在中国实现电动车年销 150 万台。作为对比,去年成为全球电动车销冠特斯拉一共卖了约 50 万台车。

这样的体量显然只有极少数的主机厂才有机会和能力达成,所以自建电池工厂的规模化效应显然并非适合用所有企业。

**对于主机厂而言,如果不能通过规模化实现更佳的成本和产品优势,那亲自下场就是费力不讨好的举动。**这条理论几乎适用于所有的垂直整合,对于动力电池这种大头零部件,难度自然也更大。

主机厂作为最终将产品推向消费市场的一方,对产品的整体把控以及各项技术和资源的整合是强项。但动力电池对于汽车主机厂而言还是相对陌生的领域,亲自下场某种程度上意味着从零开始,技术上的高门槛会带来很大的阻力。

不变的真理:投资要回本,术业有专攻

动力电池行业,形如 LG、宁德时代、松下这样的供应商在自身专业领域已经有长期的投入和积累,在电化学研究、电池管理、电池安全等方向上的优势并非主机厂想追就能追上。松下为特斯拉提供的圆柱电芯就是典型的例子,圆柱电芯密度高而且散热好,但电芯一致性、电芯焊接装配、BMS 等问题带来的挑战将众多企业拒之门外。

又比如宁德时代在 2020 年底的研发人员数量为 5,592 人,整个 2020 年的研发投入去到了 35.69 亿,这部分还不算公司对于上下游产业链的投资与控股。

并且除去技术上的难题,**动力电池从研发到生产所需的投资也不是一笔小数目。**以 2021 年第一季度国内电池行业的的统计数据来看,20 余家企业投资的电池产能约 350 GWh,对应的建设资金达到了 1,600 亿元,平均 1 GWh 产能的投资成本就达到了 4.57 亿元。

对于企业而言,一旦涉及到花钱投资,那肯定要谈投入产出比,要挑战成熟的供应链巨头做出效果更是需要花大价钱。而且即便主机厂通过研发和投资做出了更优秀的电池,如果在电池的销售收入上不能摊平投资,那依然是亏本生意。如果像比亚迪这样选择外销,那主机厂竞争对手的身份又会成为其他厂家忌惮的事情。

因此自建电池厂从各方面来看都是一件门槛高、投资重、风险高的事情。即便是我们前面提到的大众集团,因为资金投入量有限,规划中的 240 GWh 电池产能背后的工厂和电池也并不是全部由自己生产,其中 20% 依然是外购。

去年 9 月,福特时任 CEO Jim Hackett 曾在财报会议上公开表示,福特不会自建电池工厂,当前电池供应链发展扩展迅速,从成本与采购的角度出发福特自建电池工厂并不能带来任何的优势。

综合而言,从人才积累到供应链资源,从技术储备再到量产供货能力等多方面的业务上,头部动力电池供应商的实力依然难以撼动。对于绝大多数主机厂,考虑到自身的规模化效应以及专业领域能力,相比自建工厂,从供应链采购电池依然是最保险也最合适的选择。

合资建厂,采购与自产间的折中选择

电池供应商和主机厂之间的勾心斗角并非这几年才有的事情,在冲突与博弈下,双方也发展出了合资生产的业务模式。

以合资模式著称的宁德时代与多家主机厂建立了深度合作,时代上汽、时代一汽、东风时代、时代广汽、时代吉利等公司从名称中就已经可以知晓合作双方。

宁德时代与主机厂共同开发动力电池,通过合资模式将双方利益捆绑,给到车企一定的话语权,这样的模式提供了一个相对折中的选择。

产能缺口之下

根据韩国 SNE Research 的研究预测,2023 年全球的动力电池需求为 406 GWh,但届时的产能为 335 GWh,缺口为 18%,到 2025 年这个缺口将扩大至 40%。

这样的局势之下,车企在需求上得到的回应会存在优先级。产品和价格上存在优势的宁德时代在产能有限的前提下,会向自身获益更大的方向考量。

若不想受制于人,除了像大众特斯拉这样自建工厂,还可以发展其他供应商资源。通过发展二级供应商,主机厂一来获得了多一手的供应保障,二来也提升了与宁德时代谈判的议价权。不过主机厂的这些考虑更多从话语权和风险规避的角度出发,这些动作并不代在需求端表他们已经可以绕开宁德时代。

那些希望有稳定产能供应的主机厂也可以和宁德时代签下长期的量化合作,但考虑到自身利益,宁德时代要求主机厂的年产能需求波动在 ± 15% 之内,如果车企采购不达指标则需要自行支付差额。比如文章开头宁德时代与长城的合作,据悉为 10 年 200 GWh。

另一边,面对行业高速增长下的产能不足宁德也在积极准备。今年 2 月宁德时代有发布公告将在四川宜宾、广东肇庆和福建宁德投资建设动力电池基地及动力储能项目,合计投资 290 亿元。而去年 12 月底,宁德时代已经宣布投资 390 亿在福建福鼎、四川宜宾、江苏溧阳三地增产扩产。

根据 SNE Research 公布的 2021Q1 全球锂电池出货量数据,宁德时代装机量为 15.1 GWh 再次排名第一,同比增幅达到了 320.8%,全球市场占比从 2020 年全年的 25% 进一步上升至 31%。国内市场宁德时代的占比更是达到了 52.67%。

写在最后

2020 年宁德时代全年营收 503.19 亿人民币,同比增涨 10%,归属上市公司股东的净利润 55.83 亿人民币,同比增长 22.43%。

不过在营收利润双增长的同时,宁德时代的毛利从 2019 年的 29.06% 小幅降低到了 27.76%。但这几乎是所有企业在规模扩张和竞争加剧时的必经之路。

宁德时代对此也做出了回应:尽管在疫情及动力电池价格下降的影响下,公司毛利率有所下降,但下降幅度已经趋缓。随着产能释放、工艺制造水平的提升、产业链的深度合作等,公司毛利率会保持在合理的水平。

2021Q1 中国新能源市场同比增长明显,作为动力市场最大的寡头,每每新能源市场引来增长,吃透产业上下游,出货占比巨大的宁德时代依然会稳定且大口地吃下增长带来的红利。

2021Q1 财报中,宁德时代单季营收 191.67 亿元人民币,同比增加 112.24%,归属股动的净利润为19.54 亿元,同比增长 163.38%。

回到动力电池的话题,尽管主机厂们并不掩盖对于宁德时代的戒备,但对于多数新能源赛道的玩家而言,自建电池工厂超出自身能力范畴,采购电池是常态。另一方面电池供应商之间的激烈竞争促进了电池行业的规模扩张、成本下降以及产品进化,主机厂又是这一过程的受益方。况且对主机厂而言,虽然放鸡蛋的篮子可以自己挑,但综合考虑之下,具备价格与品质的双优势的宁德时代依然是第一选择。

就连自建工厂最积极的特斯拉,最近也依然在悄悄和宁德时代新建临港电池工厂,该工厂的规划产能可能达到特斯拉全球电池以及储能需求量的近 1/2。

所以在接下来的时间里,如在技术路线的选择上没有出现重大失误,宁德时代在当今动力电池行业的马太效应还会持续。