作者:温斯罗普

正文:

全文 1,052 字

预计阅读 5 分钟

他山之石可以攻玉。

今天一起来分析最近我一直在思考的公司:苹果。看看从中可以得到什么样的启示。

衡量一家公司创造价值 「多少」 的方法有很多种,但衡量一家公司创造价值的 「 效率 」 主要是通过 ROE 这个指标。

许多术语看起来很深奥拒人于千里之外,但真正有用的指标其核心本质往往非常简单。去掉术语的外衣 「 ROE 」=Return on Equity 股东权益回报率,指的就是:总资产 - 所有负债 = 股东权益产生净利润的能力。

可以简单理解为:投资一元钱给这家公司,一年后这家公司给你赚回了多少钱。注意这里说的 「 投资 」 是指融资,而非二级市场里购买已公开交易的股票。也就是实实在在公司能够拿到,并且能使用的钱才算作 「 投资 」。

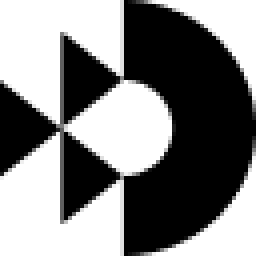

下面这张图表是苹果公司 2002-2021 的年报 ROE,简单解读一下:例如 2002 年的投资回报率是 1.62%、2010 年的投资回报率是 37.06%、2021 年的投资回报率是 147.44%。

上图基本可以拆分成四个阶段:

- 原始积累 2002-2004 年(ROE~5%)

- 稳步成长 2005-2009 年(ROE~28%)

- 加速成长 2010-2017 年(ROE~46%)

- 超级回报 2018-2021 年(ROE~147%)

这四个不同的阶段,可以进一步做个分类,前三和后一。

前三个阶段,原始积累 2002-2004 年、稳步成长 2005-2009 年、加速成长 2010-2017 年,主要是通过业务运营:研发技术 - 发售产品 - 扩大产能,三者形成的闭环来提升 ROE。

要理解数字往往需要回溯那段时间苹果做了些什么,它在这段时间里发布了两个重磅产品:2002 年发布了初代 iPod,2007 年发布了初代 iPhone。

可以发现苹果是依靠 iPod 和 iPhone 这两款超级爆品踏入了稳步成长 2005-2009 年和加速成长期 2010-2017 年。有个很有趣的事实是,两款产品基本上都是发售后三年左右才把苹果的 ROE 带到了下一个台阶。

那么,在超级回报 2018-2021 阶段(高达 147% 的 ROE),苹果是发布了什么产品吗?是 Apple Watch 还是 Airpods。

都不是。

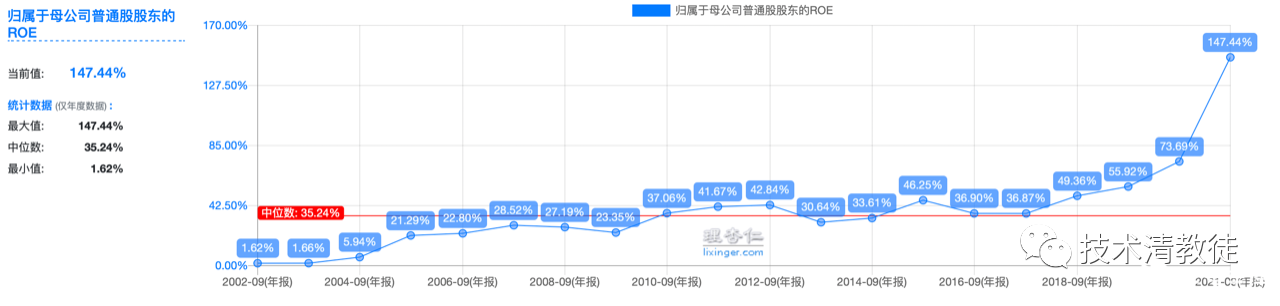

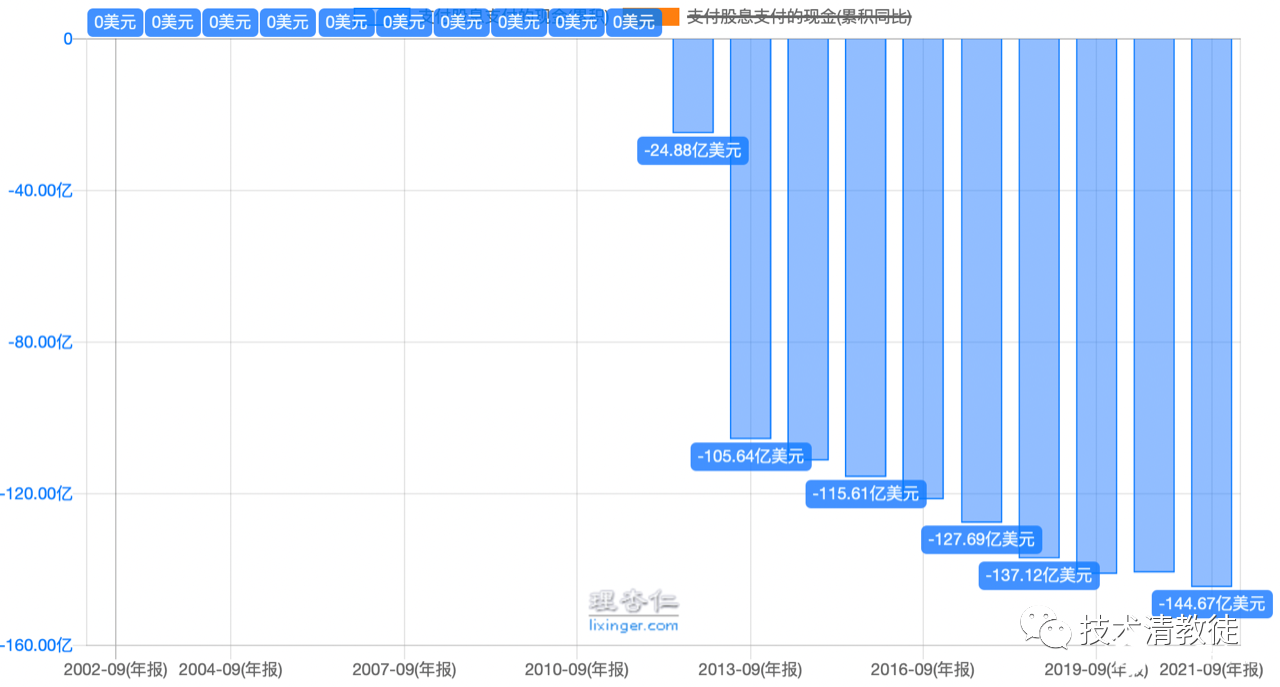

超级回报的 2018-2021 年阶段里,苹果开始大规模使用 「 绝招 」 来回报股东:分红和回购。

实际上早在 2012 年,苹果就开始了自 1995 年以来的首次分红和回购,但是在 2012-2017 年间分红和回购的力度比较小。而从 2018 年起苹果开始大规模举债回购自家的股票,每年的回购金额基本与当年的净利润一致,甚至超过一些。

于是催生了 2018-2021 的超级回报阶段,所以促使这个阶段的 ROE 达到如此高水平的原因主要是金融手段。

那么,苹果为何选择在 2018 年开始加大回购的规模呢?

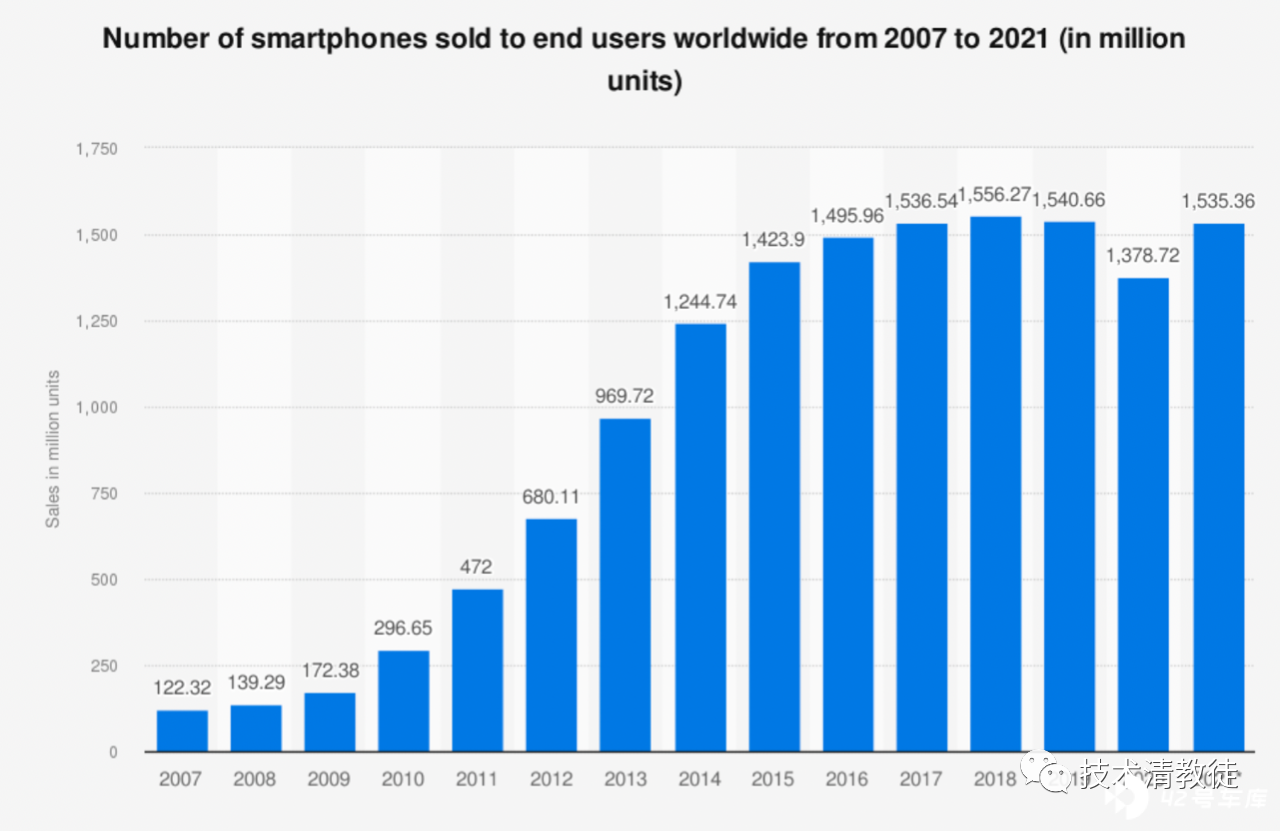

上图是全球智能手机市场的年销售量数据,可以看到从 2016 年开始智能手机总销量就基本停留在约 15 亿部 / 年的水平,换句话说就是达到了市场容量的天花板。

刚刚说到的稳步成长期、加速成长期业务的各个环节,比如:研发技术 - 发售产品 - 扩大产能等等,都需要大量资金。而一旦步入了市场天花板时期,自由现金流就会大幅增加,如果自由现金流没有更好的去处,分红和回购或许就是苹果的选择。

下一篇,我们继续量化分析苹果和特斯拉。