作者:温斯罗普

正文:

全文 1,252 字

预计阅读 6 分钟

上一篇(一)苹果 ROE 的四个阶段,我们分析了苹果的 ROE 能够节节攀升的原因,从 2002 年的 1.62% 直上云霄到 2021 年的 147%。

巴菲特曾说:「我们判断一家公司经营好坏的主要依据,取决于其净资产收益率 ROE。」 这里我们需要一个量化的参考系,来判断什么是好,什么是坏。巴菲特认为一家优秀公司的 ROE 应该需要至少能够连续十年超过 20%。

如果按巴菲特的标准,苹果公司应该是远超优秀公司的水平了。那么,为什么苹果可以做到如此高的 ROE 呢?

这里还是对应着苹果 ROE 的四个阶段,按图索骥,量化分析。

不难看出,苹果的总收入在 2002-2015 年增速较快。接下来,我们再往下剥一层看看具体是什么业务驱动了收入的增速。

iPod 自 2002 年发售后收入迅速增长,2006 年已占苹果总收入的 40%。随后便迎来了 iPhone 发售。

iPhone 发售后也没令乔布斯失望,带着苹果的总收入迅速增加。大概在 2015 年 iPhone 的收入占总收入比重达到了 70%。

结合这两张图,可以看出 2002 年发布的 iPod 以及 2007 年发布的 iPhone,是驱动苹果总收入增长的核心动力。主要是这两款产品把苹果的收入从 100 亿级别,带到了 3000 亿级别的规模。

但仅凭总收入增长就想驱动 ROE 增长是不够的,ROE 是衡量赚不赚钱的指标。所以,除了收入还要看利润,也就是产品的毛利率。

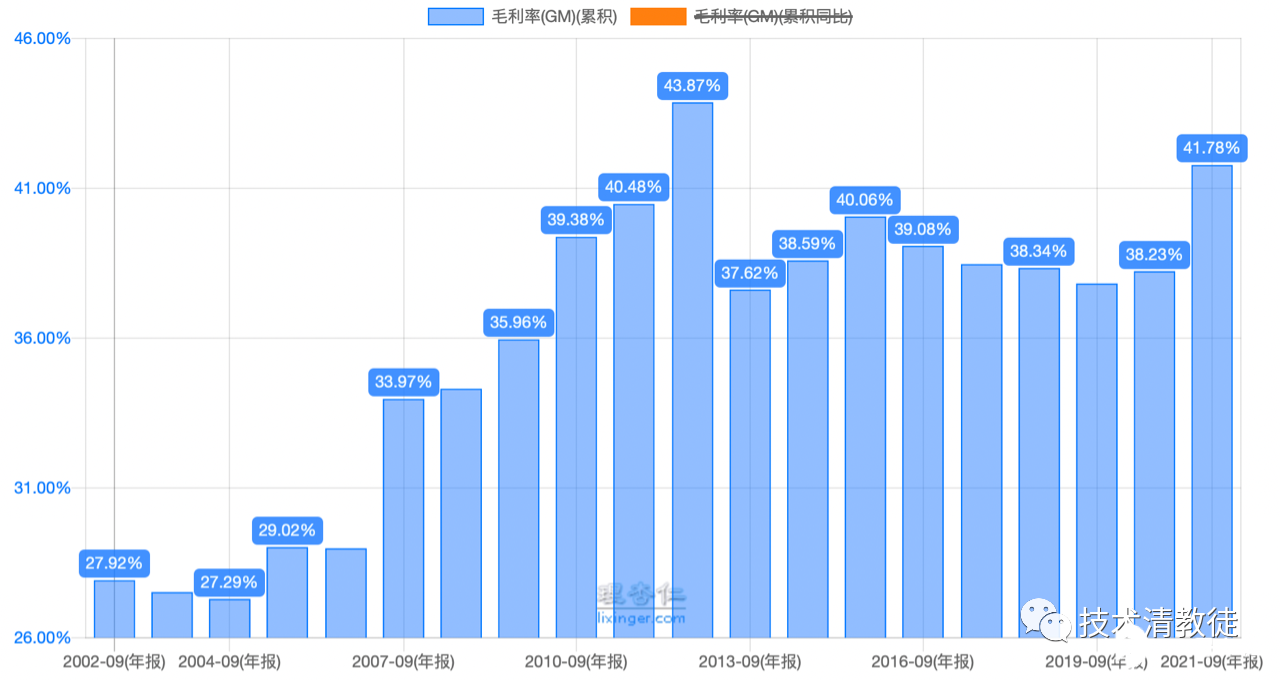

随着 iPod 和 iPhone 的发售,不仅仅带来了收入规模的分水岭,而且还带来了毛利率的催化剂。iPod 的毛利水平大约在 27%-29%,而 iPhone 则是在 33%-40%。

因为收入规模增加,再叠加毛利率再上台阶,所以苹果的利润增速更是夸张。收入增长 64 倍,而同期利润增长了超过 1300 倍。

所以,回到一开始对于高 ROE 的疑问,是苹果核心业务强劲的市场表现(收入规模)和过硬的盈利能力(高毛利)带来了如此高的 ROE,至少是带来了前三个阶段的高 ROE。

那么,当收入规模增长和毛利率都达到天花板时,苹果的超级回报阶段一飞冲天的 ROE 又是如何形成的呢?

答案是:举债。

苹果的负债率从 2012 年的 30% 飙升至 2021 年的 80%。

一般而言如此高的资产负债率,会让一家公司看起来有些岌岌可危。这意味着 1 元钱的资产中有 0.8 元是借来的,如果资产价格稍有波动就会变得资不抵债。也就是常常听到的破产。

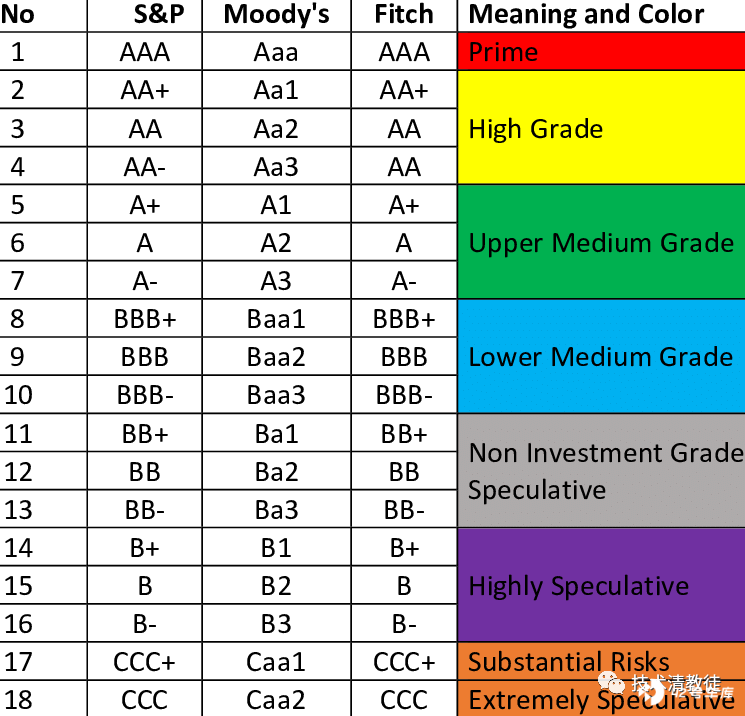

但苹果不是一般的公司。苹果的债务评级是投资级别里面最高的评级 AAA,意味着借债成本极低。

市场给予苹果最高的评级,因为其超强的偿债能力。而偿债能力的背后实际上还是因为苹果强劲的市场表现(收入规模)和过硬的盈利能力(高毛利),带来的巨大现金流。

于是苹果就得以低息借高比例的债,再通过分红和回购回馈股东,相当于股东为了做生意出的本金减少了。

打个不一定恰当的比喻,以前是投入本金 0.7 元 + 借债 0.3 元 = 年底赚回 0.3 元;分红和回购后,相当于投入本金 0.2 元 + 借债 0.8 元 = 年底赚回了 0.3 元。对于本金的回报率而言前者是 40%,后者就是 150%。

回归本质,驱动苹果 ROE 持续走高的核心因素,还是因为业务足够强劲。金融手段只是放大成功的业务的杠杆,本末倒置就会变成无源之水和无根之木,可以靓丽一时却无法长久。

下一篇,我们继续量化分析苹果和特斯拉。